據(jù)報道,包括小米、vivo、OPPO和聯(lián)想等在內的中國手機品牌迅速拓展印度市場,目前份額已達46%。據(jù)當?shù)厝耸拷榻B,中國品牌手機在賣場的銷售額相當可觀,中國手機不但在價格上有優(yōu)勢,在技術和功能等方面也受到顧客歡迎。

咨詢公司Gartner的研究總監(jiān)表示,隨著主要市場,包括美國、中國和成熟的西歐銷售放緩,印度代表著最大的市場機會,因為它是僅次于中國的第二大手機市場。

Gartner數(shù)據(jù)顯示,2016年印度智能手機出貨量約為1億部,到2018年滲透率升至62%,2017-2018年復合增速在15%-20%,遠高于全球和中國大陸市場增長預期。機構認為,考慮到印度消費力水平,建議關注華為、OPPO和vivo等中低端機型表現(xiàn)以及其供應鏈標的。

相關概念股:

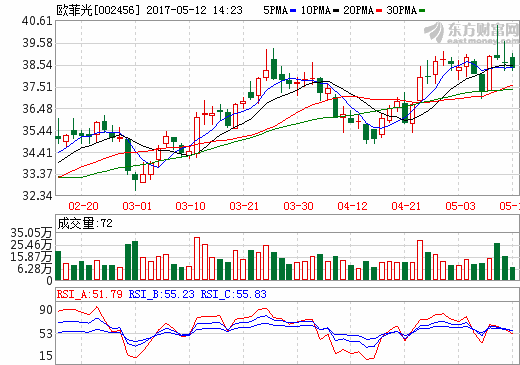

歐菲光:雙攝與大客戶驅動公司成長,汽車電子未來可期

打造平臺型企業(yè),消費電子千億市值必經(jīng)之路:“技術優(yōu)勢”和“客戶平臺”是消費電子企業(yè)核心競爭力。橫向多元化發(fā)展是行業(yè)最終成長方向。橫向多元化發(fā)展使得企業(yè)不受子行業(yè)天花板的限制,且能有效利用客戶資源這一核心優(yōu)勢,提升市場空間。瑞聲科技作為A/H股第一支千億市值公司,是這一發(fā)展戰(zhàn)略的典型代表。歐菲光在過去幾年搭上了消費電子飛速發(fā)展的快車,配合公司極高的執(zhí)行力、精準的戰(zhàn)略布局和極高的研發(fā)投入,支撐公司進行快速業(yè)務整合,有望成為下一個瑞聲科技。

雙攝浪潮推動攝像頭模組量價齊升:在消費電子領域,雙攝像頭代替單攝像頭的趨勢逐漸顯現(xiàn),攝像頭模組迎來量價齊升的階段。預計到2019年,后置雙攝像頭滲透率可達到45%,前置滲透率可達到10%。歐菲光作為攝像頭模組龍頭企業(yè),在雙攝領域具備相當?shù)难邪l(fā)和生產(chǎn)優(yōu)勢,進入雙攝領域后,延續(xù)此前在單攝以及指紋識別領域的勢頭,2017一季度已經(jīng)確定全面切入HOV等國內最優(yōu)質客戶,并開始批量出貨,公司有望快速成為國內雙攝第一供應商,2017年市占率可達到20%以上。

多產(chǎn)品進軍國際大客戶。根據(jù)產(chǎn)業(yè)鏈調研,2017年的iPhone會部分導入OLED屏幕,韓媒報道,大客戶已向韓國運營商發(fā)出OLED訂單需求,三星已經(jīng)拿下了其中的1億元。歐菲光開始進入國際大客戶供應鏈,其產(chǎn)品線眾多,彈性巨大,OLED觸摸屏和3DTouch在2018年有望逐步放量,也將給業(yè)績帶來巨大提升。

布局汽車電子,儲備未來發(fā)展動力。2016年,全球汽車電子市場規(guī)模大約2400億美元,占整車比例約為35%。預計到2030年,車載電子占整車成本的價值上升到50%。公司設立智能駕駛、智能中控、互聯(lián)網(wǎng)+硬件和汽車電子四個事業(yè)部,生產(chǎn)中控屏、控制器、行車記錄儀等多款產(chǎn)品,預計該部分業(yè)務將隨著國內智能汽車的發(fā)展而放量。汽車電子是公司未來發(fā)展主要動力之一,公司經(jīng)過數(shù)年積累,即將迎來收獲期。

預計公司17-19年EPS為1.40、2.30、2.81元,對應當前股價27、17、14倍PE。公司作為消費電子龍頭成長空間巨大。

歌爾股份:聲學和VR引領業(yè)績高增長

聲學器件穩(wěn)健增長,技術升級仍將持續(xù)。公司是全球聲學龍頭,2016年電聲器件業(yè)務實現(xiàn)營收109.3億元,占公司總營收56.71%,同比增長14.58%,毛利率達24.06%。2017年1季度該領域營收27.7億元,占公司總營收61.2%,同比增長56.3%,主要受益于聲學產(chǎn)品升級。

公司為A客戶聲學器件核心供應商,2017年A客戶將推出10周年紀念機型,其聲學器件或將在防水、立體聲、大功率方面大幅升級,公司在生產(chǎn)工藝、規(guī)模、良率方面均具有長期積累和領先優(yōu)勢;同時在A客戶的技術引領下,國產(chǎn)智能機的聲學器件亦有升級需求。預計2017年,A客戶市場份額有望保持穩(wěn)定,國內客戶則隨著其出貨量增加和公司份額提升,將貢獻明顯增量,同時伴隨著聲學器件持續(xù)升級,公司聲學器件BOM占比、單機價值量有望再度提升,全年有望實現(xiàn)35%左右的穩(wěn)健增長。

VR業(yè)務放量,積極擴產(chǎn)迎接行業(yè)爆發(fā)期。公司電子配件業(yè)務2016年同比增長104.5%,毛利率達20.3%,2017年1季度同比增長118.79%,主要是VR業(yè)務放量推動了該板塊業(yè)績高增長。公司是索尼、Oculus等全球頂級VR頭顯的獨家代工廠商,在聲學與光學設計、精密制造及校準測試等環(huán)節(jié)均具有核心競爭力,與客戶合作從OEM開始,再到目前ODM/JDM模式,逐漸形成了較高的技術壁壘。2016年公司VR產(chǎn)品出貨量100余萬臺,占全球中高端VRHDM出貨量80%,實現(xiàn)銷售收入25億元左右,約占公司總營收13%。

據(jù)IDC預測,2025年全球VR市場規(guī)模將達1820億美元,公司也將積極擴產(chǎn),迎接行業(yè)爆發(fā)期。預計2017年公司VR領域銷售收入有望同比增長100%以上,未來將與重要客戶繼續(xù)拓展內容與硬件方面的合作,進一步鞏固公司在VR領域的領先地位。

卓翼科技:17Q2顯拐點,看好下半年業(yè)績表現(xiàn)

一季報稅費及銷售費用大幅增加,業(yè)績符合市場預期:公司2017年一季度實現(xiàn)營收6.05億,同比下滑4.77%,歸屬于上市股東凈利潤為-2578萬元,相較于去年同期454萬元下滑667.49%,符合業(yè)績預告虧損2000萬-3000萬元的區(qū)間,業(yè)績下滑的原因主要是智能手機行業(yè)淡季開工率不足以及人力成本的上升。此外今年一季度稅費和銷售費用的大幅提高也對業(yè)績有所拖累,由于增值稅、增加附加稅繳納造成公司稅金及附加同比增長1416.71%,達到196.55萬元;同期銷售費用達到1912.85萬元,增長近543萬元。

2017Q2大幅扭虧,看好公司下半年業(yè)績表現(xiàn):如之前深度報告所闡述,2013年公司原實際控制人田昱和夏傳武停止續(xù)簽《共同控制協(xié)議》,截至2017年3月夏傳武作為公司實際控制人,持股比例達到19.55%,歷史遺留問題消化完畢。2016年公司通過加強研發(fā)、增加新業(yè)務投入,業(yè)績轉型已顯成效,全年毛利率達到9.83%,為近三年高點,16年歸母凈利潤1682萬元,成功扭虧為盈。公司一季報中預計17年上半年實現(xiàn)歸母凈利潤50-500萬元,即17Q2單季實現(xiàn)歸母凈利潤2628萬至3078萬,業(yè)績大幅扭虧,看好公司下半年業(yè)績表現(xiàn)。

鎖定量子點及智能制造平臺方向,積極培育全新利潤增長點:在OLED顯示技術興起的同時,市場對于性能上甚至更勝一籌的量子點材料的關注度升溫,相關產(chǎn)品開始導入市場。公司年報中明確表示將保持對光電顯示業(yè)務的研發(fā)投入,加快量子點新材料技術的積累和行業(yè)應用。此外,公司3月份完成非公開發(fā)行9680萬股,募集資金7.56億,主要用于智能制造和創(chuàng)新平臺建設項目。公司通過創(chuàng)新平臺建設進軍智能穿戴、智能家居、車聯(lián)網(wǎng)、AR/VR等新興市場,將實現(xiàn)與客戶的長期綁定,為公司帶來技術和訂單資源。基于公司在3C制造和自動化生產(chǎn)中長期的技術、客戶、經(jīng)驗積累,未來量子點和智能制造平臺將成為全新利潤增長點。

看好智能制造、光電產(chǎn)業(yè)發(fā)展?jié)摿Γ紤]到公司在智能制造領域的能力特點,光電產(chǎn)業(yè)的發(fā)展?jié)摿Γ局鳡I業(yè)務逐步迎來拐點機會,維持此前17-19年5514萬元、1.11億元、1.88億元的利潤預測。雖然短期估值過高,但公司未來3年增速高,存在交易性機會,從PEG的角度考慮,給予公司59倍-65倍2018年PE。

電池網(wǎng)微信

電池網(wǎng)微信