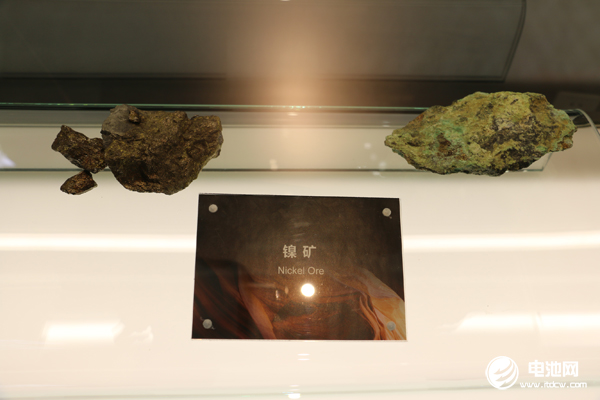

近期強(qiáng)勁上漲的鎳價(jià)在進(jìn)入8月后連續(xù)回落,截至8月3日收盤,滬鎳主力三日最高跌幅達(dá)到4.38%,但仍在4月23日以來(lái)的震蕩區(qū)間內(nèi)。8月鎳價(jià)能否繼續(xù)保持強(qiáng)勢(shì)格局?

7月以來(lái),鎳價(jià)震蕩上行,并于7月30日達(dá)到今年2月以來(lái)的新高點(diǎn)148780元/噸,截止7月最后一個(gè)交易日收盤價(jià)報(bào)146900元/噸,較之6月末收盤價(jià)上漲8840元/噸,月漲幅達(dá)6.4%。

庫(kù)存方面,LME鎳庫(kù)存7月繼續(xù)下降,截止7月30日達(dá)214632噸,較之6月30日232476噸下降17844噸,降幅達(dá)7.7%。上期所庫(kù)存方面,鎳庫(kù)存有所上升,截止7月23日達(dá)6939噸,較之6月末(6月28日)6100噸上升839噸,漲幅達(dá)13.75%。

3日大宗商品集體回調(diào)令市場(chǎng)充滿“空”氣,疊加疫情再度擴(kuò)散,市場(chǎng)恐慌情緒加劇,日內(nèi)多頭資金離場(chǎng)促使鎳價(jià)下跌。目前市場(chǎng)仍未出現(xiàn)明顯的多空傾向,資金多短線操作為主。總體來(lái)看,在當(dāng)前基本面支撐下鎳價(jià)仍易漲難跌。當(dāng)前下跌為回調(diào)整固,預(yù)計(jì)下方空間有限。

8月鎳價(jià)展望:當(dāng)前鎳系市場(chǎng)交易關(guān)注的焦點(diǎn)仍圍繞在不銹鋼及新能源市場(chǎng)。不銹鋼市場(chǎng)受限電及限產(chǎn)多重因素影響,8月份預(yù)計(jì)排產(chǎn)下降,對(duì)鎳的需求量減少。但整體來(lái)看,不銹鋼仍處于較高排產(chǎn)期,該條產(chǎn)線供需緊張的格局并未完全出現(xiàn)逆轉(zhuǎn),且不銹鋼減產(chǎn)在當(dāng)前高需求的背景下有支撐價(jià)格高位運(yùn)行的動(dòng)力;而新能源產(chǎn)線8月份高需求維持,鎳豆自溶量維持在1.1-1.2萬(wàn)鎳噸/月的水平。在以上預(yù)期下,8月份鎳市場(chǎng)由短缺轉(zhuǎn)為過(guò)剩的可能性較低。另外,近期印尼疫情嚴(yán)峻,或會(huì)影響上游新增產(chǎn)能的投建進(jìn)度或影響在產(chǎn)產(chǎn)量。總體來(lái)看,鎳價(jià)預(yù)期仍偏多,預(yù)計(jì)8月鎳價(jià)運(yùn)行區(qū)間在140000-152000元/噸。

電池網(wǎng)微信

電池網(wǎng)微信