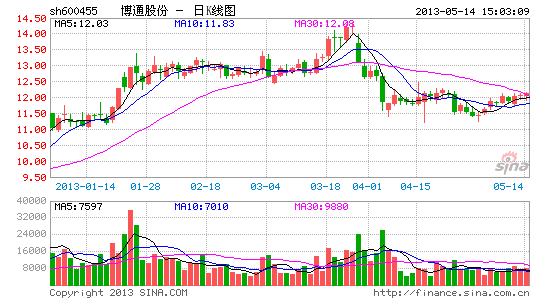

昨日晚間,博通股份發(fā)布重組預(yù)案稱,公司擬以資產(chǎn)置換及非公開發(fā)行股份方式購買陜汽控股等交易對(duì)方合計(jì)持有的陜汽集團(tuán)100%的股權(quán)。其中,陜汽集團(tuán)100%股權(quán)預(yù)估值約為30.83億元。

公告稱,由于擬置入資產(chǎn)占上市公司控制權(quán)發(fā)生變更的前一個(gè)會(huì)計(jì)年度經(jīng)審計(jì)的合并財(cái)務(wù)會(huì)計(jì)報(bào)告期末資產(chǎn)總額的比例為856.74%,超過100%以上,因此本次交易構(gòu)成借殼上市。

據(jù)了解,本次交易方案包括兩部分:一是資產(chǎn)置換;二是發(fā)行股份購買資產(chǎn)。兩項(xiàng)交易同時(shí)生效、互為前提。

據(jù)了解,此次資產(chǎn)置換,博通股份以原有全部資產(chǎn)及負(fù)債與陜汽控股持有的陜汽集團(tuán)55.71%的股權(quán)中等值部分進(jìn)行置換。博通股份擬置出資產(chǎn)的預(yù)估值約為1.63億元、賬面值凈額為9518.31萬元,預(yù)估增值率約為71.53%。陜汽集團(tuán)100%股權(quán)預(yù)估值約為30.83億元、賬面值凈額為19.55億元,預(yù)估增值率約為57.68%。

此外,博通股份將向陜汽控股發(fā)行股份購買擬置出資產(chǎn)交易價(jià)格與陜汽控股持有的陜汽集團(tuán)55.71%股權(quán)交易價(jià)格的差額部分,向陜汽集團(tuán)其它股東發(fā)行股份購買其合計(jì)持有的陜汽集團(tuán)44.29%的股權(quán)。發(fā)行股份價(jià)格為11.89元/股,發(fā)行數(shù)量約為2.46億股。

博通股份因2008年、2009年、2010年連續(xù)三年虧損,股票于2011年5月16日被暫停上市。2011年公司凈利潤(rùn)為1487萬元,股票于2012年7月3日起恢復(fù)上市流通。但公司恢復(fù)上市后的業(yè)績(jī)并不理想。如果此次借殼成功,公司主營(yíng)業(yè)務(wù)將變更為重卡整車、專用車、零部件的生產(chǎn)和銷售,新能源汽車的研發(fā)、生產(chǎn)和銷售,以及汽車金融、四方物流、車聯(lián)網(wǎng)等后市場(chǎng)服務(wù)業(yè)務(wù)。

據(jù)公開資料顯示,2013年1月至5月,陜汽集團(tuán)實(shí)現(xiàn)營(yíng)業(yè)收入為13.28億元,凈利潤(rùn)為4768.18萬元。

值得注意的是,本次重組主要置入資產(chǎn)陜重汽有被濰柴動(dòng)力控股的控制風(fēng)險(xiǎn)。由于歷史原因,濰柴動(dòng)力持有陜重汽51%的控股股權(quán),陜汽集團(tuán)持有陜重汽49%的參股股權(quán),而陜重汽49%的股權(quán)為本次重組主要的置入資產(chǎn)之一。

資料顯示,2011年和2012年,陜汽集團(tuán)來源于陜重汽的投資收益占陜汽集團(tuán)歸屬母公司股東凈利潤(rùn)的比例分別約為99.66%和91.81%。因此,該等事項(xiàng)對(duì)重組后公司的持續(xù)盈利能力產(chǎn)生一定影響。同時(shí),重組后形成擬上市核心和主要資產(chǎn)無法由上市公司獨(dú)立控制。陜汽集團(tuán)對(duì)主要置入資產(chǎn)存在無法獨(dú)立控制的風(fēng)險(xiǎn)。

電池網(wǎng)微信

電池網(wǎng)微信