下游需求高速增長,公司有望成為多領(lǐng)域細分市場龍頭。公司是中國電子煙電池和鋰亞電池龍頭企業(yè),同時具備聚合物電池、鋰錳電池、電動車電池生產(chǎn)能力。未來幾年,電子煙電池、可穿戴設備電池、軍工電池、智能水表電池、石油鉆井高溫電池、通信基站儲能電池、動力電池等領(lǐng)域均面臨著爆發(fā)式的市場增長和進口替代需求,而公司將有望成為多可穿戴設備電池和軍工電池等新興細分領(lǐng)域的龍頭企業(yè)。

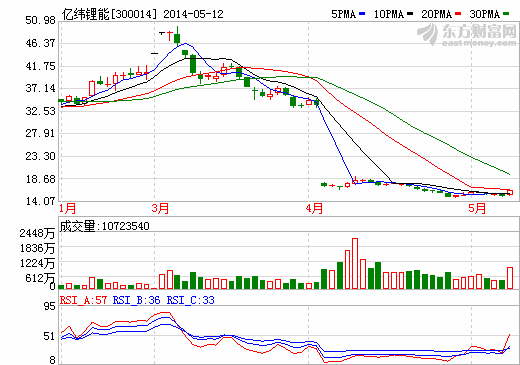

原有業(yè)務多點開花,麥克韋爾或超市場預期。隨著未來幾年產(chǎn)能的快速增加,我們預計公司原有業(yè)務未來三年收入復合增速將達到30%以上(鋰原電池增速25%以上,鋰離子電池增速45%以上),隨著鋰離子電池價格和成本的雙降,公司毛利率將趨于穩(wěn)定,從而實現(xiàn)未來三年凈利潤復合增速30%以上。由于電子煙電池成本的下降和國內(nèi)電子煙市場的開拓,我們認為麥克韋爾的業(yè)績承諾偏保守,將有望超市場預期。即便按照業(yè)績承諾,也將使得上市公司2014/2015/2016年EPS 分別增厚為0.1/0.15/0.17元。

技術(shù)和渠道壁壘保障公司盈利能力維持在較高水平。鋰電池下游客戶對品質(zhì)和一致性要求很高,因此對供應商的技術(shù)和穩(wěn)定供應能力有較高要求。億緯鋰能積累了較高的技術(shù)和渠道壁壘,將使得公司盈利能力維持在較高水平。

每股合理價值 18.9-22.1元,給予增持評級。我們預計公司14、15、16年完全攤薄EPS 為0.53元、0.69元和0.90元,對應目前股價動態(tài)PE 分別為32/24/19倍。如果考慮了麥克韋爾的并表因素,上市公司2014/2015/2016年EPS 分別增加至0.63/0.84/1.07元,對應PE 分別為27/20/16倍。由于億緯鋰能是聚合物電池的稀缺性標的,同時有望成為電子煙電池、可穿戴設備電池、軍工電池、鋰亞電池等多個細分市場龍頭。我們認為億緯鋰能2014年的合理PE 區(qū)間為30-35倍,對應股價為18.9-22.1元,給予“增持”評級。

核心假設風險:(1)電子煙電池訂單低于預期;(2)麥克韋爾業(yè)績低于預期;(3)鋰亞電池市場開拓低于預期。

電池網(wǎng)微信

電池網(wǎng)微信