烏海化工(圖片來源:鴻達興業官網)

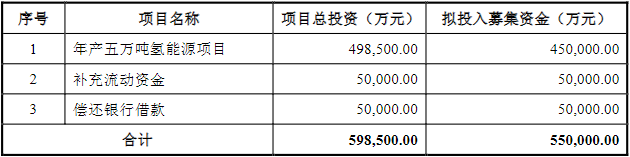

6月24日晚間,鴻達興業(002002)披露《非公開發行A股股票預案(二次修訂稿)》。預案顯示,公司本次非公開發行股份的數量不超過發行前公司總股本3,009,203,978股的30%,即902,761,193股(含本數);募集資金不超過人民幣55億元(含本數),扣除發行費用后,擬用于內蒙古烏海化工有限公司年產五萬噸氫能源項目、補充流動資金和償還銀行借款。

具體來看,年產五萬噸氫能源項目實施主體為公司全資子公司烏海化工,項目總投資為49.85億元,擬使用本次非公開發行募集資金45億元,主要產品為3萬噸液氫和2萬噸氣態氫,項目建設周期為3年,預計在第5年完全達產,達產后,將增加公司年收入48.04億元,增加年均凈利潤9.79億元。其中,年產3萬噸液氫項目將是我國首個規模化的民用液氫項目,填補了國內民用液氫規模化生產的空白。

鴻達興業介紹,截至6月24日,年產五萬噸氫能源項目已經內蒙古自治區烏海市發展和改革委員會備案,并取得《烏海市生態環境局關于(內蒙古烏海化工有限公司)五萬噸氫能源生產項目環境影響報告書的批復》(烏環審[2020]8號),項目土地相關手續正在辦理。

據悉,鴻達興業2016年設立氫能研究院,致力于開拓氫能的生產、存儲和市場方面的研究、開發及應用,以及氫液化、加注氫業務的研發和經營。目前,公司在制氫、氫液化方面已經掌握了關鍵的核心技術。

鴻達興業分析,國家一直以來高度重視具備脫碳優勢的氫能行業發展。據預測,到2030年,我國氫能需求量將達到3,500萬噸,在終端能源體系中占比為5%;到2050年,預計氫能將在我國終端能源體系中占比至少達到10%,氫氣需求量將接近6,000萬噸,產業鏈年產值約12萬億元。在此背景下,國內企業紛紛加速在氫能產業的布局,搶占市場先機。公司一直密切關注全球及國內氫能產業發展動向,積極布局氫能產業鏈上下游,推動構建完整的制氫、儲氫、運氫及氫能應用產業鏈,努力提高公司在氫能領域的核心競爭力。

鴻達興業表示,本次募投項目“年產五萬噸氫能源項目”,是公司從原本氯堿產品為主要產品,氫氣為副產品轉向以氫氣作為主要產品生產的一次重要的戰略轉變,是公司明確氫能戰略規劃的重要舉措。通過本次募投項目的實施,氫能將正式成為公司主要產品,而公司也將跨入氫能規模化生產的階段。同時,也有助于公司抓住氫能產業發展機遇,率先完成產能、技術、銷售渠道的布局,鎖定先發優勢,在未來市場競爭中確立有利的地位。

此外,預案還顯示,鴻達興業本次發行的對象為包括公司控股股東鴻達興業集團及符合中國證監會規定條件的證券投資基金管理公司、證券公司、信托公司、財務公司、保險機構投資者、合格境外機構投資者以及其他符合法律法規規定的法人、自然人或其他機構投資者等在內的不超過三十五名特定對象。

值得關注的是,發行對象中,鴻達興業與公司控股股東鴻達興業集團已簽署《關于鴻達興業股份有限公司非公開發行股票之附條件生效的股份認購合同》。鴻達興業集團承諾以現金方式、按照與其他認購對象相同的價格認購,并承諾不參與競價過程且接受最終確定的發行價格,認股款總額不超過15億元(包含本數)。

鴻達興業本次非公開發行股票完成后,鴻達興業集團認購的本次發行的股票自發行結束之日起36個月內不得轉讓,其他特定投資者認購的本次發行的股票自發行結束之日起6個月內不得轉讓。

微信二維碼

微信二維碼